Archive for the ‘『相続に関するコラム』’ Category

【弁護士の解決事例】相続した借地権付建物の売却と使途不明金(孫への贈与)

はじめに:相続問題が複雑化し、お悩みではありませんか?

「親が遺した実家を相続したけれど、土地は地主から借りている『借地権付建物』だった」「兄弟で遺産を分けようとしたら、亡くなった親の預金から多額の出金が見つかり、あなたが使い込んだのではないかと疑われてしまった」

このような事例に直面した場合、問題をどのように解決すればよいか分からず、途方に暮れてしまうかもしれません。

このような場合は、地主との交渉や他の相続人との話し合いを経なければならないため、精神的にも非常に大きなご負担になりえます。

この記事では、実際に当事務所が解決に導いた「借地権付建物の売却」と「使途不明金の問題」が同時に発生した困難な相続事例をもとに、具体的な解決までの道のりを解説します。

この記事が、上記のようなお悩みを抱えた方にとって、解決の役に立てれば幸いです。

【解決事例】借地権売却と使途不明金問題を同時に解決したケース

※本件事例は、事案を一部変更して掲載しています。

ご相談の背景

ご依頼者様(妹)は、お母様が亡くなられたことによる相続手続を進めていました。相続人はご依頼者様と兄の2人です。お母様の遺産は、ご自身が住んでいた借地権付建物と預貯金のみでした。

遺産分割協議を進める中で、お兄様から「母の預金口座から、使途が分からない多額の出金があるが使ったのではないか?」と追及を受けました。

ご依頼者様は、お母様の意思で行われた贈与等について説明したものの、お兄様は納得せず、話し合いは完全に平行線となってしまいました。

さらに、ご兄妹ともに実家(借地権付建物)に住む予定はなく、売却して現金で分けたいと考えていましたが、地主との関係もどう進めればよいか分からず、ご依頼者様は当事務所にご相談に来られました。

弁護士の介入と解決への道のり

ご依頼を受け、2つの大きな問題の整理から着手しました。

1. 使途不明金問題への反論(孫への贈与の特別受益該当性の否定)

お兄様が指摘した出金の一部は、お母様が生前、ご依頼者様のお子様(お母様から見てお孫様)に贈与したものでした。

弊所の弁護士は、相手方に対し、次のような東京高裁平成21年4月28日決定(家月62巻9号75頁)の趣旨を踏まえ、本件出金は特別受益に当たらない旨を主張しました。

すなわち、同決定は次の通り判示しています。

「特別受益として持戻しの対象となるのは,共同相続人に対する贈与のみであるから,その親族に対して贈与があったことにより共同相続人が間接的に利益を得たとしても,これは特別受益には該当しないものであり,これが実質的に共同相続人に対する贈与に当たると認められる場合にのみ,当該相続人に対する特別受益となるものというべき」

同決定の趣旨によれば、相続人以外の親族に対する贈与によって相続人が間接的な利益を受けたとしても、それのみによって相続人に対する特別受益には該当しないということになります。上記裁判例を踏まえて相手方に反論を行いました。

また、その他の出金についても、お母様ご自身が生活費として管理・使用していたことを丁寧に説明しました。

その結果、お兄様もこの点については納得され、使途不明金に関する疑いは晴れました。

2. 借地権付建物の売却交渉

次に、借地権付建物の売却手続きを進めました。幸いにも買主は見つかったのですが、地主が「借地権の譲渡(売却)は認めない」と、承諾を拒否したのです。

そこで当職は、裁判所の手続きである「借地非訟」も視野に入れていることを伝え、地主側と粘り強く交渉を重ねました。

この「借地非訟」という法的手続きが交渉の要素となり、最終的に地主から譲渡承諾を得ることに成功しました。

無事に建物を売却し、売却代金を預貯金と合わせて、ご兄妹で公平に分割することができました。

当初は感情的な対立と法律問題で膠着状態でしたが、弁護士が介入し、一つひとつ法的に問題を整理・交渉することで、ご依頼者様の笑顔を取り戻す形で円満な解決に至りました。

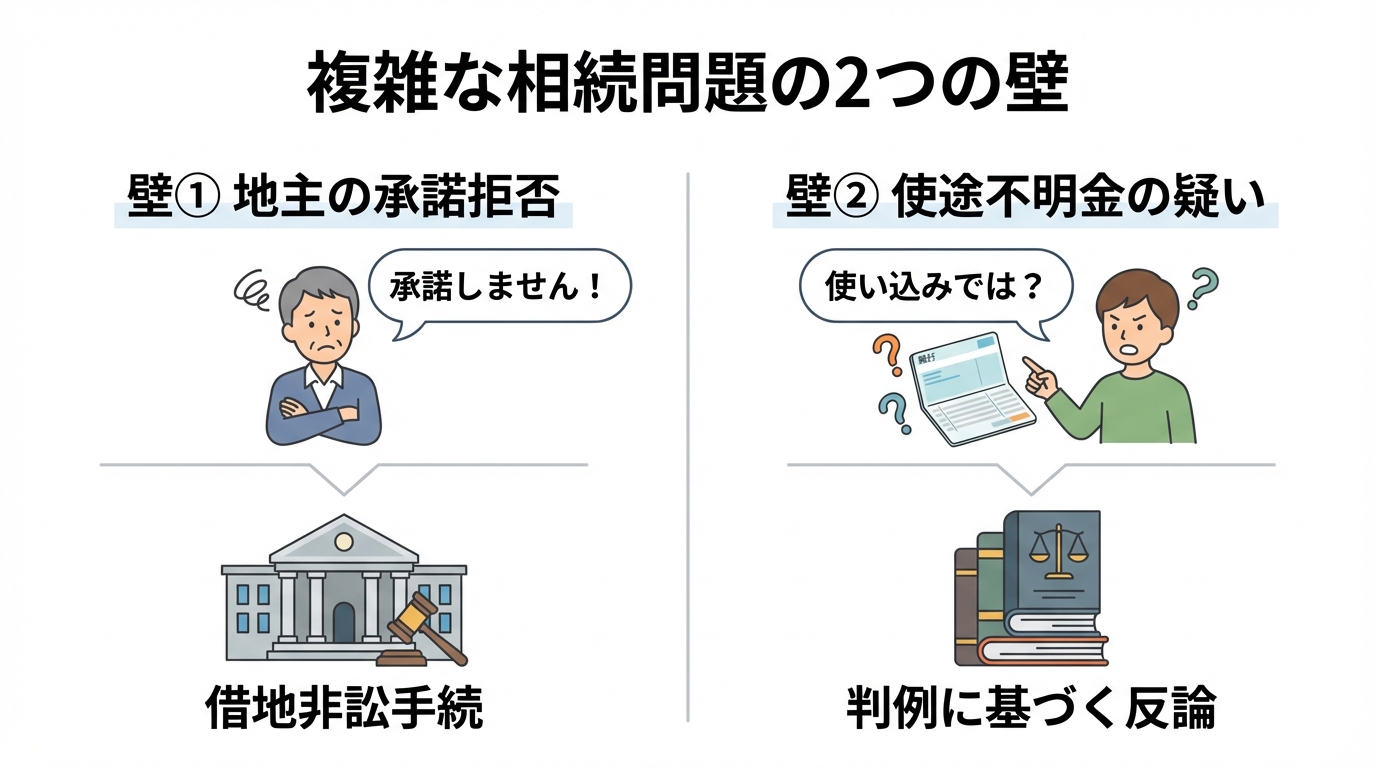

弁護士が解説する2つの大きな壁と乗り越え方

先の事例は、相続で頻繁に起こりうる2つの典型的なトラブルが同時に発生したケースです。

ここでは、それぞれの問題がなぜ起きるのか、そして法的にどう乗り越えればよいのかを専門家の視点から解説します。

壁①:地主が「借地権付建物の売却」を承諾しない

借地権は、あくまで「土地を借りる権利」です。

そのため、その土地の上にある建物を第三者に売却(借地権の譲渡)する場合、原則として地主の承諾が必要となります。

しかし、地主が「知らない人に土地を貸したくない」「これを機に土地を返してほしい」といった理由で承諾を拒否するケースは少なくありません。このような場合でも、諦める必要はありません。

それが「借地非訟手続」です。これは、地主の承諾に代わる許可を裁判所に求める手続きです。裁判所が諸般の事情を考慮し、許可を与える判断をした場合、地主の承諾がなくても建物を売却できるようになります。

今回の事例のように、実際に借地非訟を申し立てる前でも、弁護士が交渉方針の一つとして借地非訟手続の利用可能性を示しつつ協議することで、状況によっては地主側の理解が得られやすくなる場合があります(結果は個別事情によります)。

地主との間で借地権付建物を売却する際の注意点は多岐にわたるため、専門家によるサポートが極めて重要です。

壁②:他の相続人から「使途不明金」を疑われる

被相続人の生前に、その財産管理を特定の相続人が手伝っていた場合、他の相続人から「預金を使い込んだのではないか」と疑われるケースは後を絶ちません。

特に、被相続人の判断能力が十分なうちに行われた「贈与」であっても、他の相続人がその事実を知らないと、トラブルに発展しがちです。

今回の事例のように、相続人本人ではなく、その子供(被相続人から見て孫)への贈与が問題となることもあります。

この点について、法律(民法第903条)は、相続人間の公平を図るため、特定の相続人が受けた「特別な利益(特別受益)」を遺産に持ち戻して計算する制度を定めていますが、前述の裁判例のとおり、あくまで特別受益は相続人に対する贈与であることが必要になります。

つまり、「お孫さんへの学費の援助」は、直ちに「お母さん(相続人)への特別な利益」とは扱われない可能性が十分にあります。

感情的な反論に対し、このような法的な根拠や判例を基に冷静に反論することが、問題解決の鍵となります。遺産預金の使い込みを疑われた際の反論には、専門的な知識が不可欠です。

複雑な相続問題を弁護士に相談するメリット

今回の事例のように、不動産の問題と相続人間の感情的な対立が絡み合うケースでは、当事者同士での解決は極めて困難です。

このような状況で弁護士にご相談いただくことには、大きなメリットがあります。当事務所では、遺産相続業務全般について、ご依頼者様のお力になれるよう尽力しております。

法的な根拠に基づき、有利な交渉を進められる

地主との交渉や相続人間の話し合いは、感情論に陥りがちです。弁護士が代理人となることで、借地法や民法、そして関連する判例(裁判例)などの法的根拠に基づいて、冷静かつ論理的に交渉を進めることができます。

相手方からしても、弁護士相手の交渉となった場合、合理的な反論を行う可能性が上がるため、結果として紛争の早期かつ公正な解決につながる可能性が高まります。

複数の問題を整理し、解決までの最適な道筋を立てられる

借地権問題と遺産分割問題、どちらを先に解決すべきか、あるいは同時に進めるべきか。借地非訟や遺産分割調停といった複数の法的手続きを、どのタイミングで、どのように利用するのが最も効果的か。こうした複雑な戦略判断は、専門家でなければ難しいものです。

弁護士は、問題となっている状況を整理し、ご依頼者様にとって最も負担が少なく、かつ最善の結果に至るためのロードマップを描くことができます。

精神的な負担を大幅に軽減できる

地主や他の相続人と直接やり取りをすることは、想像以上に大きな精神的ストレスを伴います。

弁護士が全ての窓口となり、交渉の矢面に立つことで、ご依頼者様は日々のストレスから解放され、仕事や家庭など、本来の生活に集中することができます。

まとめ:一人で抱え込まず、まずは専門家にご相談ください

相続した建物に借地権の問題が絡んでいたり、他の相続人からあらぬ疑いをかけられていたり、複数の問題が重なると、解決への道筋は完全に見えなくなってしまいます。しかし、どのような複雑な問題にも、必ず解決の糸口はあります。

大切なのは、一人で抱え込まず、早期に専門家へ相談することです。法律の専門家である弁護士に相談することで、問題点が整理され、具体的な解決策が見えてくるはずです。

もし複雑な相続問題でお悩みでしたら、どうか一人で悩まず、相続に関するお悩みは【初回30分】無料相談をご利用ください。※30分超過後は、30分あたり5,500円(税込)の相談料がかかります。

お問い合わせはこちらから

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

収益不動産の遺産分割で揉めないための知識|賃料・ローン・管理の注意点と解決策

収益不動産の相続、何に悩んでいますか?

「親が遺したアパートを相続することになったが、遺産分割が終わるまでの家賃は誰のものになるのだろうか」

「収益不動産にはまだローンが残っているようだが、誰が支払うことになるのか」

「相続人は兄弟3人。今後の管理や運営方針で揉めてしまわないか心配だ」

ご親族が亡くなり、アパートやマンションといった収益不動産を相続することになった際、このような疑問や不安を抱える方は少なくありません。

現金や預貯金とは異なり、収益不動産は「家賃収入」というプラスの側面と、「ローン返済」や「管理義務」といったマイナスの側面を併せ持つ、特殊な財産です。そのため、遺産分割の話し合いが複雑になり、相続人間で思わぬトラブルに発展してしまうケースもございます。

しかし、そのようなお悩みも解決が可能なことが多いところです。

収益不動産の相続には、特有の法律問題や実務上の注意点が存在するため、事前にこれらのポイントを正しく理解し、一つひとつ丁寧に整理していけば、適切な手続と専門家の助言によって、解決の見通しが立つ可能性が高まります。

この記事では、相続・不動産問題に注力する弁護士が、収益不動産の遺産分割で特に重要となる「賃料」「債務」「管理」の3つのテーマを中心に、具体的な注意点とトラブルを回避するための進め方を分かりやすく解説します。

この記事を読み終える頃には、漠然とした不安が解消され、問題解決のための手段が見えているはずです。

収益不動産の遺産分割で揉めないための最重要3ポイント

収益不動産の遺産分割を円滑に進めるためには、まず問題の全体像を把握することが重要です。特に注意すべきポイントは、以下の3つに集約されます。

- 1.遺産分割前の「賃料」と「管理」の複雑なルール

- 2.見落としがちな「ローン・保証金」など債務の承継

- 3.揉め事の原因になりやすい「評価」と「分割方法」

これらは相互に関連し合っており、見落としてしまうと後々トラブルに繋がる可能性があります。まずはそれぞれのポイントがなぜ重要なのか、概要を掴んでいきましょう。

ポイント1:遺産分割前の「賃料」の帰属と「管理」の義務・費用負担ルール

「遺産分割が終わるまで、家賃は誰が受け取るのですか?」これは、しばしばよくいただくご質問の一つです。

相続人の方の中には、家賃も不動産本体と同じように「遺産」の一部と考え、遺産分割協議で分け方を決めるものだと考えになることもあります。

しかし、法律上の扱いは異なります。

最高裁平成17年9月8日判決では、次のように判示しております。

「遺産は、相続人が数人あるときは、相続開始から遺産分割までの間、共同相続人の共有に属するものであるから、この間に遺産である賃貸不動産を使用管理した結果生ずる金銭債権たる賃料債権は、遺産とは別個の財産というべきであって、各共同相続人がその相続分に応じて分割単独債権として確定的に取得するものと解するのが相当である。遺産分割は,相続開始の時にさかのぼってその効力を生ずるものであるが、各共同相続人がその相続分に応じて分割単独債権として確定的に取得した上記賃料債権の帰属は、後にされた遺産分割の影響を受けないものというべきである。」

参考:出典:裁判所ホームページ(https://www.courts.go.jp)の裁判例 …

このように、家賃は、原則として遺産分割協議の対象にはならず、法律で定められた割合で各相続人が受け取る権利を持っているのです。

● 弁護士の視点

相続が開始すると、遺言がなければ収益不動産は遺産分割が完了するまで法定相続人の共有状態となります。共同相続人は不動産の所有権だけでなく、賃貸人としての地位も承継します。そのため、相続開始から遺産分割までの間に発生した賃料は、遺産とは別個の財産として扱われるのです。

しかし、これは権利だけの話ではありません。賃料収益権とともに「管理義務」も負うことになります。

共有状態では管理義務や費用負担の分担が問題となり得るため、分担方法や代表者の権限を明確にする必要があります。

例えば、建物の修繕が必要になった場合、その費用負担をどうするか、誰が業者を手配するかなど、相続人が増えることで意思決定が複雑になり、管理が非常に難しくなるという現実的な問題が生じます。

一方で、賃料を受け取る権利があるからといって、管理(修繕や入居者対応など)の義務を怠ることはできません。

共有状態では管理義務や費用負担の分担が問題となり得るため、分担方法や代表者の権限を明確にする必要があります。誰か一人が代表して管理していても、トラブルが発生した際の責任は相続人全員に及ぶ可能性があるため注意が必要です。

ポイント2:見落としがちな「ローン・保証金」など収益不動産の債務承継の注意点

収益不動産には、プラスの財産だけでなく、購入時のローンや入居者から預かっている敷金・保証金といった「マイナスの財産(債務)」が付随していることも多いです。

これらの金銭債務は相続の発生によって各相続人が法定相続分に応じて相続をすることになりますが、相続人内部の負担関係は遺産分割によって合意をすることが可能です。

一方で、遺産分割の内容にもかかわらず、金融機関等の債権者は相続発生後も引き続き各相続人に対し法定相続分に応じて請求することが可能です。ただし、債務者を一元化するために債務者と協議をすることがあり、債務引受の手続により債務者を一元化することもあります。その場合は最終的に法定相続にしたがった債務負担とは異なった債務関係になることもあります。

例えば、3000万円のローンが残っており、相続人が子3人であれば、それぞれが1000万円ずつの返済義務を負うのが原則です。しかし、実務上は「不動産を取得する人がローンも全て引き継ぐ」といった内容で遺産分割協議をまとめ、金融機関と交渉を行うこともあります。

ここで非常に重要なのが、相続人間の合意だけでは、債務の承継方法を変更することはできないという点です。

● 弁護士の視点

収益不動産には、購入時のローンやテナントからの保証金といった関連債務が存在することがあります。これらの債務は通常、その不動産を取得する相続人が承継することで話がまとまることも多いでしょう。

しかし、そのためには相続人間の合意だけでなく、債権者である金融機関との合意が重要になります。金融機関は、債務を引き継ぐ人の返済能力を審査し、もし審査に通らなければ、金融機関は他の相続人にも法定相続分どおりの返済を求め続けることも可能です。

相続人間の合意を金融機関に一方的に主張することはできないため、安易に考えず、事前に金融機関への相談や専門家を交えた調整が重要になります。

ポイント3:揉め事の原因になりやすい「評価」と「分割方法」

収益不動産は、現金のように明確な金額がありません。そのため、「この不動産をいくらと評価するか」という点で相続人間の意見が対立し、トラブルの原因となりがちです。

主な評価方法には、以下のようなものがあります。

| 評価方法 | メリット | デメリット |

|---|---|---|

| 相続税評価額(路線価等) | 公的な基準で公平感がある | 実際の市場価格(時価)より低いことが多い |

| 不動産業者の査定額 | 時価に近い金額で、費用が発生しないことが多い。 | 業者によって査定額にばらつきがある |

| 不動産鑑定士による鑑定評価 | 客観的で信頼性が高い | 鑑定にあたって費用が発生する |

どの評価方法を用いるかについて相続人間で合意を形成した上で、具体的な分割方法を検討することになります。代表的な分割方法は以下の4つです。

- 現物分割:不動産そのものを特定の相続人が取得する方法。

- 換価分割:不動産を売却して現金化し、その現金を相続人間で分ける方法。

- 代償分割:特定の相続人が不動産を取得する代わりに、他の相続人に代償金(現金)を支払う方法。

- 共有分割:複数の相続人が持分を決めて共同で所有する方法。

このうち、共有分割は一見公平に見えますが、将来の管理や売却の際に再び揉める可能性が高く、慎重な判断が求められます。

共有状態のリスクについては、相続した遺産に土地や建物の共有持分が存した場合の注意点と分割方法の記事でも詳しく解説していますので、併せてご覧ください。

トラブル回避のための具体的な解決策と進め方

ここまで見てきたように、収益不動産の遺産分割には多くの注意点が存在します。では、これらの問題を乗り越え、円満な解決に至るにはどうすればよいのでしょうか。具体的な解決策と手続の進め方について解説します。

原則は「単独取得」を検討すべき理由

収益不動産の遺産分割において、最も推奨するのは、相続人のうちの誰か一人が単独で取得する方法です。

● 弁護士の視点

賃料や管理義務、債務承継の問題を総合的に考えると、収益不動産を複数の相続人で共有することは、将来の紛争の火種を抱え込むことになりかねません。

例えば、大規模修繕が必要になった際の費用負担で意見が割れたり、一人が売却を希望しても他の共有者が反対して身動きが取れなくなったりするケースも珍しくありません。

このような事態を避けるためにも、遺産分割の段階で、代償分割や換価分割といった方法を活用し、権利関係をシンプルにする「単独取得」を目指すことが、多くの場合、争いを避けるために有効な方法となり得ます。

複数の相続人で不動産を共有すると、以下のような問題が生じやすくなります。

- 意思決定の遅れ:修繕や新たな入居者の募集など、何かを決めるたびに全員の同意が必要となり、迅速な経営判断が難しくなります。

- 費用負担の対立:固定資産税や修繕費などの必要経費の負担割合で揉める可能性があります。

- 将来の売却・相続の複雑化:共有者の一人が自分の持分だけを売却することは困難です。また、共有者が亡くなるとさらにその相続人に権利が分散し、関係者が増えて収拾がつかなくなる恐れもあります。

不動産経営の経験がある相続人が代償金を支払って単独で引き継ぐ(代償分割)、あるいは、全員で合意して売却し現金で分ける(換価分割)といった方法を検討することが、長期的に見て最もトラブルの少ない解決策と言えます。

やむを得ず共有する場合に協議書に記すべきこと

相続人の状況によっては、どうしても共有せざるを得ないケースもあるでしょう。その場合は、将来の紛争を予防するために、遺産分割協議書に単に「不動産を〇分の1ずつ共有する」と記載するだけでなく、管理・運営に関する具体的なルールを詳細に定めておくことが極めて重要です。

● 弁護士の視点

万が一、複数の相続人で管理する場合には、将来の紛争を避けるため、遺産分割協議書に不動産の使用、管理、変更に関する方法や賃料収入の分配方法、管理費用や固定資産税などの費用負担について、できる限り具体的に記載しておくべきです。

例えば、「大規模修繕は〇年に一度実施し、費用は持分割合に応じて負担する」「賃料は毎月末日に指定口座に振り込み、そこから経費を支払った残額を分配する」といった具合です。

その他、以下のような項目を盛り込むことも手段の一つです。

- 賃料収入の分配ルール(振込先口座、分配日、分配割合など)

- 管理費用や固定資産税、修繕費などの費用負担の割合と支払方法

- 管理の中心となる代表者と、その権限の範囲

- 大規模修繕や賃料改定など、重要な意思決定を行う際の方法(全員の合意か、多数決かなど)

- 共有状態を解消したい場合(売却など)の条件や手続

なお、相続人が共同で管理をする場合、収支の把握や支出の正当性が不明瞭であることが原因で紛争が起こることも多いため、費用はかかりますが、第三者である不動産管理会社に管理を委託し、収支を明瞭にすることも有効な紛争予防策となります。

話し合いが難しい場合は弁護士に相談を

収益不動産の遺産分割は、法律問題だけでなく、不動産経営や税金の知識も求められる複雑な手続です。また、相続人間の感情的な対立から、当事者だけでの冷静な話し合いが困難になってしまうことも少なくありません。

もし、相続人間での話し合いがまとまらない、あるいは話し合い自体が難しいと感じた場合は、お一人で悩まずに弁護士にご相談ください。弁護士が代理人として交渉の窓口に立つことで、法的な論点を整理し、感情的な対立を排して、客観的な事実に基づいた冷静な話し合いを進めることが可能になります。

話し合いで解決できない場合は、家庭裁判所での遺産分割調停や審判といった法的な手続に移行することになりますが、その場合も弁護士が代理人としてサポートいたします。問題が複雑化する前に、できるだけ早い段階で専門家にご相談いただくことが、ご自身にとっても、ご家族にとっても、円満な解決への一番の近道です。

もし収益不動産の相続でお悩みでしたら、当事務所では初回30分の無料相談も実施しておりますので、お気軽にご利用ください。

収益不動産の相続でお悩みの方はこちら

まとめ:収益不動産の遺産分割は専門家と慎重に進めましょう

この記事では、収益不動産の遺産分割における「賃料」「債務」「管理」という3つの重要な注意点と、その具体的な解決策について解説しました。

収益不動産の相続は、他の財産と比べて特殊で複雑な問題が多く絡み合います。特に、遺産分割が完了するまでの賃料の帰属、ローンなどの債務の承継、そして将来の管理運営方法は、密接に関連しており、一つひとつ丁寧に対応していく必要があります。

ご自身で判断に迷われたり、相続人間での話し合いに不安を感じたりしたときは、決して一人で抱え込まずにご相談ください。

当事務所にご相談いただくことで、皆様が一日も早く不安から解放され、笑顔のある日常生活を取り戻すためのお手伝いができれば幸いです。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

【弁護士の解決事例】相続人多数・行方不明…複雑な遺産分割

相続人が多数、中には行方不明者も…遺産分割を諦めていませんか?

「父が亡くなってから、もう何年も経ってしまった」

「相続人が多すぎて、誰が誰だか分からない。話し合いなんてとてもできそうにない」

「相続人の中に、どこに住んでいるか分からない人がいて、手続きが完全に止まってしまった」

相続が発生したものの、このように複雑な事情を抱え、遺産分割協議を始めることすらできずに途方に暮れていらっしゃる方は少なくありません。時間が経てば経つほど、相続関係はさらに複雑化し(数次相続)、問題は雪だるま式に大きくなっていきます。不動産が塩漬け状態になったり、他の相続人との関係が悪化したりと、精神的なご負担も生じるところです。

しかし、どれほど問題が複雑であったとしても解決の道筋は存在します。

この記事では、当事務所が実際に取り扱った「相続人が多数おり、中には行方不明者も含まれる」という極めて困難な事案を例に、どのように問題を解決していったのか、その具体的な道のりをご紹介します。

この記事をお読みいただくことで、ご自身の状況と重ね合わせながら、複雑な相続問題を解決するための具体的な法的アプローチと、そこから得られる希望を感じていただけることと思います。

【解決事例】相続人8名(行方不明者含む)・不動産の不法占有問題を解決

ここでは、当事務所で実際に取り扱ったご相談内容を、一部内容を変更・抽象化した上でご紹介します。

ご相談の概要:数次相続や代襲相続により相続人が8人に

ご依頼者は、約15年前に亡くなられたお父様(被相続人)の相続手続について、ご相談に来られました。

長年、遺産分割が行われないまま放置されていたため、その間に相続人であったご兄弟の一部も亡くなられ、そのお子さんやお連れ合いが新たに相続人となる「数次相続」が発生していました。その結果、最終的な相続人の数は、被相続人のお子さん、その配偶者、お孫さんなどを含め、合計8名にまで増えていました。

さらに、問題を複雑にしていたのは、以下の点です。

- 行方不明の相続人の存在:相続人の一人に外国籍の方がいらっしゃいましたが、現在どこにお住まいなのか、全く連絡が取れない状況でした。

- 遺産不動産の不法占有:唯一の遺産は地方にある不動産でしたが、その土地と建物を、全く関係のない第三者が無断で使用している「不法占有」の状態でした。

相続人が8名もいる上に、行方不明者と不法占有者まで存在する。まさに八方ふさがりの状況で、ご依頼者様は「もうこの不動産は諦めるしかないのではないか」と、長年悩み続けていらっしゃいました。

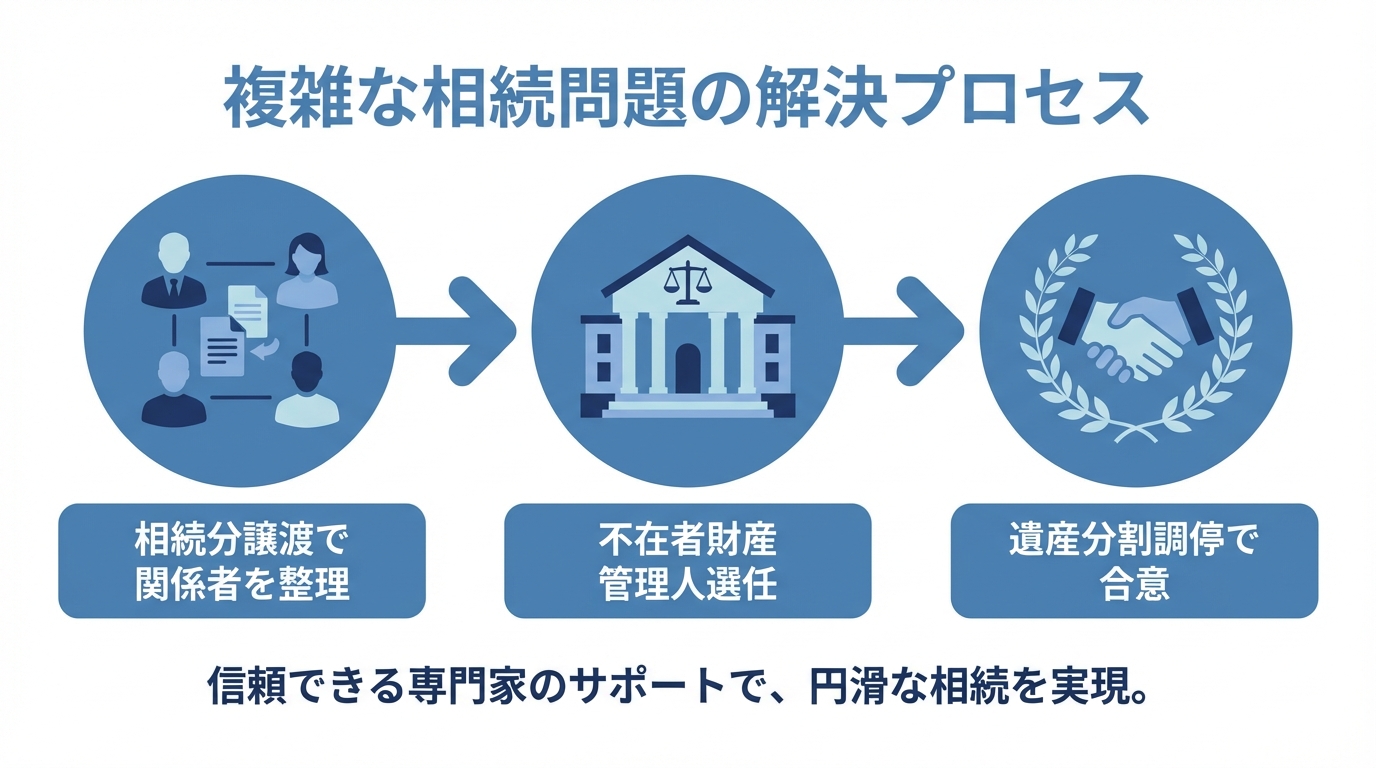

弁護士による解決への道のり

ご依頼を受け、当事務所の弁護士はまず、複雑な問題を一つひとつ整理し、解決に向けた戦略を立てました。

まず、相続人に外国籍の方が含まれていても、日本の法律に基づいて遺産分割を進めることが可能です。そして、遺産分割は原則として相続人全員の合意を要しますが、参加できない相続人がいる場合や合意が得られない場合には、不在者財産管理人の選任申立てや遺産分割調停・審判など家庭裁判所の手続きを利用して解決することが可能です。

この方針に基づき、以下の手順で解決へと進めていきました。

- 相続分譲渡による関係者の整理:

まず、8名の相続人全員に対し、弁護士から今回の事情を丁寧に説明し、今後の遺産分割手続への協力をお願いしました。

その中で、この相続問題にこれ以上関わりたくない、あるいは不動産を取得する意思はないという相続人の方々から、「相続分」を当方(ご依頼者様)に譲渡していただくことについて同意を得ました。これにより、手続きに関わる当事者を絞り込むことができ、意思決定をスムーズに進める環境を整えました。 - 不在者財産管理人の選任申立て:

次に行方不明の相続人については、家庭裁判所に対して「不在者財産管理人」の選任を申し立てました。

不在者財産管理人とは、行方不明者に代わってその方の財産を管理し、法的な手続きを行う代理人です。裁判所によって選任された不在者財産管理人が、行方不明の相続人に代わって遺産分割協議に参加することで、相続人全員の参加という要件を満たすことができます。 - 遺産分割調停の申立てと成立:

相続分の譲渡に同意されなかった相続人の方とは、家庭裁判所での「遺産分割調停」を通じて話し合いを行いました。

調停では、裁判所の調停委員が間に入ることで、感情的な対立を避け、冷静かつ公平な議論を進めることができます。最終的に、不動産の不法占有者問題をこちらで解決することを条件に、ご依頼者様が不動産全体を取得するという内容で調停が成立しました。 - 不法占有者との交渉と不動産の売却:

遺産分割が法的に確定した後、不動産を不法占有していた第三者との間で明け渡し交渉を行いました。そして無事に不動産の明け渡しを実現し、最終的にその不動産を売却することで、現金化することができました。

ご相談から数年にわたる手続きとなりましたが、長年の懸案であった相続問題を無事に解決し、ご依頼者様の肩の荷を降ろすことができました。

複雑な相続問題を解決する3つの法的アプローチ

上記の事例で用いたように、相続人が多数いる、行方不明者がいる、話し合いがまとまらないといった複雑な事案では、法的な手続きを戦略的に組み合わせることが解決の鍵となります。

ここでは、特に重要な3つのアプローチについて解説します。

① 相続関係から離脱する「相続分譲渡」

「相続分譲渡」とは、ご自身の法定相続分を他の相続人や第三者に譲り渡す手続きです。遺産分割協議がまとまる前であれば、いつでも行うことができます。

相続人が多数いる場合、「遺産には関心がない」「手続きに関わりたくない」と考える相続人がいることも少なくありません。そのような方に相続分を譲渡してもらうことで、遺産分割協議の当事者を減らし、話し合いをスムーズに進めることが可能になります。

事例のように、特定の相続人が遺産を取得したい場合に非常に有効な手段です。

相続分譲渡について、より詳しくは「【相続人多数】遺産分割が進まない問題を相続分譲渡で解決」のページもご参照ください。

② 行方不明の相続人がいる場合の「不在者財産管理人」

相続人の中に行方不明者がいる場合、その人を抜きにして遺産分割協議を進めることはできません。この問題を解決するのが「不在者財産管理人」制度です。

家庭裁判所に申し立てを行い、行方不明者(不在者)の財産を管理する人を選任してもらいます。選任された管理人は、不在者の代理人として遺産分割協議に参加します。もし遺産分割協議で不動産の売却など、不在者の財産を処分する必要がある場合は、別途家庭裁判所から「権限外行為許可」を得る必要があります。

この手続きは、民法第25条に定められています。

(不在者の財産の管理)

第二十五条 従来の住所又は居所を去った者(以下「不在者」という。)がその財産の管理人(以下この節において単に「管理人」という。)を置かなかったときは、家庭裁判所は、利害関係人又は検察官の請求により、その財産の管理について必要な処分を命ずることができる。本人の不在中に管理人の権限が消滅したときも、同様とする。

(出典:e-Gov法令検索 民法)

手続きには数ヶ月から1年程度の期間を要し、裁判所に予納金を納める必要があるなど、専門的な知識が不可欠です。詳しくは、「相続人に失踪者や行方が分からない者がいるときに遺産分割を行う方法」のページでも解説しています。

③ 話し合いがまとまらない時の最終手段「遺産分割調停」

相続人間で感情的な対立があったり、意見がまとまらなかったりして、当事者だけでの話し合い(遺産分割協議)が困難な場合には、「遺産分割調停」を家庭裁判所に申し立てる方法があります。

調停では、裁判官と民間の有識者から選ばれた調停委員が中立的な立場で間に入り、各相続人の主張を聞きながら、解決案を探っていきます。直接顔を合わせずに話し合いを進めることもできるため、冷静な議論がしやすくなるというメリットがあります。

調停で合意に至れば「調停調書」が作成され、これは確定判決と同じ効力を持ちます。

遺産分割協議や調停については、「遺産分割協議について」のページもご覧ください。

弁護士コメント:複雑な相続問題を防ぐために今できること

今回ご紹介した事例は、相続が長期間放置された結果、権利関係が極めて複雑になってしまった典型的なケースです。もし、被相続人が亡くなられた直後に遺産分割を行っていれば、ここまで大事にはならなかったかもしれません。

このように複雑な権利関係に発展するのを防ぐために最も重要なことは、相続を放置せず、できるだけ早い段階で遺産分割を行うことです。

そして、少しでも「自分たちだけでは難しいかもしれない」と感じたら、すぐに専門家である弁護士に相談することをお勧めします。

「相続人が多くて大変だ」「連絡先が分からない人がいる」といった初期段階でご相談いただければ、より少ない負担で、よりスムーズに解決できる可能性が高まります。

複雑な相続問題でお悩みの方は、一人で抱え込まず、まずは当事務所の初回無料相談をご利用ください。当事務所は相続問題の解決に注力しており、事案に応じた法的選択肢を丁寧にご提案します。

どうぞお気軽に相続問題に関するお問い合わせはこちらからご連絡ください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

遺留分を最大限に!請求額を増やす4つの専門的テクニック

「もらえる遺留分が少ない…」と諦める前に知ってほしいこと

「遺言書を見たら、ほとんどの財産が他の兄弟に渡すことになっていた」「生前に多額の援助を受けていたはずなのに、それが考慮されていない」…。

ご自身の取得できる遺産が想定よりも著しく少ないと知ったとき、多くの方が強い不公平感や、故人に対する悲しい気持ちを抱かれることでしょう。法的に保障されているはずの「遺留分」を請求しようにも、提示された金額があまりに少なく、途方に暮れてしまうかもしれません。

しかし、ここで諦めてしまうと損をしてしまう可能性があります。遺留分の計算は非常に専門的であり、その基礎となる遺産の評価や範囲の捉え方一つで、請求できる金額は大きく変わる可能性があります。

不当に低く見積もられた遺留分は、いわば「本来あなたが受け取るべきだった、正当な金額」が十分に反映されていない状態かもしれません。

この記事では、そのような状況を打開し、ご自身の権利である遺留分を「適正な金額」で獲得するための、弁護士が実践する専門的な4つのテクニックを詳しく解説します。

もしあなたが「このままでは納得できない」と感じていらっしゃるなら、ぜひ最後までお読みください。きっと、次の一歩を踏み出すための具体的な道筋が見えてくるはずです。

遺留分の請求額を増やすための4つの専門的テクニック

遺留分の請求額を、法的に正当な範囲で最大限に引き上げるためには、主に4つの重要な視点があります。これらは、遺留分を請求する側だけでなく、請求された側が反論を検討する際にも必要となる知識です。

ご自身の状況に当てはまるものがないか、まずは以下のチェックリストで確認してみましょう。

- □ テクニック1:隠れた「特別受益」を見つけ出す

他の相続人が故人から受けた特別な生前贈与(住宅資金、事業資金など)はありませんか?これらを主張することで、遺留分計算の基礎となる財産総額を増やすことができます。 - □ テクニック2:不動産・株式の「評価額」を適正に見直す

遺産に不動産や非上場の株式は含まれていませんか?相手方が提示する評価額(例:固定資産税評価額、路線価または低く算定された査定額)が時価よりも低い場合、適正な時価で再評価することで請求額を増額できる可能性があります。 - □ テクニック3:被相続人の預貯金の「使い込み」を調査する

故人の預貯金口座から、生前に不自然な多額の出金はありませんか?特定の相続人による無断の引き出し(使い込み)が疑われる場合、その分を遺産に含めるよう主張できる可能性があります。 - □ テクニック4:過去の贈与財産の「評価時期」を見直す

過去に贈与された不動産などを相手方がすでに売却している場合、その売却額ではなく、「相続開始時」の評価額で計算し直すことで、請求額が増えるケースがあります。

これらのテクニックは、いずれも専門的な知識と調査を要するものです。以下で、それぞれの手法について具体的に解説していきます。

【テクニック1】隠れた「特別受益」を見つけ出し、遺産の総額を増やす

遺留分の増額を目指す上で、最も基本的かつ重要なアプローチが「特別受益」の主張です。

特別受益とは、特定の相続人が被相続人(亡くなった方)から生前に受けた、遺産の前渡しと評価できるような特別な利益のことを指します。

これをきちんと主張・立証することで、その贈与額を「みなし相続財産」として遺産の総額に加算させることができます。結果として、遺留分の計算の基礎となるパイそのものが大きくなり、あなたが請求できる金額も増えるのです。

2019年7月1日の民法改正により、原則として相続開始前10年以内の特別受益が遺留分算定の基礎財産に算入されることになりました。ただし、10年を超える贈与でも当事者間において遺留分権利者に損害を与えることを知っていた等の例外的事情が認められる場合は、算入され得ます。

特別受益に該当する贈与の具体例

どのような贈与が特別受益と認められやすいのでしょうか。ご自身のケースに当てはまるものがないか、以下の例を参考に記憶を整理してみてください。

- 生計の資本としての贈与

- 住宅購入資金、新築・増改築の資金援助

- 事業の開業資金、運転資金の援助

- 借金の肩代わり(返済資金の援助)

- 婚姻や養子縁組のための贈与

- 一般的な結納金や嫁入り道具の範囲を大きく超える持参金、支度金

- 結婚式の費用援助(社会通念上、親の扶養義務の範囲を超える部分)

- 高額な学費・留学費用

- 他の兄弟姉妹と比較して著しく高額な学費(例:私立大学医学部の学費など)

- 長期間にわたる海外留学の費用

- その他

- 特定の相続人だけに渡された高額な金銭

- 特定の相続人を受取人とする生命保険金(一概には言えませんが、取得した遺産額と比較して受領した保険金額が著しい大きい場合は特別受益に準じて扱われることがあります)

特別受益を証明するための証拠集めと主張方法

特別受益を主張するためには、残念ながら「あの時、援助してもらっていたはずだ」という記憶だけでは不十分です。

客観的な証拠によって、その事実を相手方や裁判所に示す必要があります。

以下のような資料が有効な証拠となり得ます。

- 銀行の取引履歴(振込明細):被相続人の口座から相手方の口座へ、まとまった金額が振り込まれた記録。

- 不動産の登記事項証明書(登記簿謄本):不動産の購入資金援助があった場合、購入時期や資金の流れを推認する材料になります。

- 被相続人の日記、手紙、メモ、メール:「〇〇に開業資金として××円を渡した」といった記載。

- 相手方自身の言動:過去に贈与の事実を認めるような発言をしていた場合、その録音や、他の親族による証言。

直接的な証拠が乏しい場合でも、諦める必要はありません。例えば、「相手方は当時、自身の収入だけでは購入できるはずのない高額な不動産を手に入れている」といった状況証拠を積み重ね、合理的な推認を促す主張を組み立てていくことも状況によっては可能です。

このような主張の構成には高度な専門知識が求められるため、弁護士にご相談いただくことをお勧めします。

【テクニック2】不動産・株式の「評価額」を適正に見直し、請求額を上げる

遺産の中に土地や建物などの不動産、あるいは非上場の会社の株式が含まれている場合、その「評価額」が遺留分の金額を左右する極めて重要な要素となります。

特に不動産が絡む相続では、共有持分をどう扱うかという問題も生じがちです。詳しくは「相続した遺産に土地や建物の共有持分が存した場合の注意点と分割方法」のページでも解説していますが、まずは個々の財産の評価額を適正に把握することが先決です。

なぜ「時価」での評価が重要なのか?

相続が発生すると、多くの場合、相続税の申告のために財産評価が行われます。不動産であれば「路線価」や「固定資産税評価額」が用いられるのが一般的です。

しかし、遺留分侵害額を計算する際の不動産評価は、これらの相続税評価額ではなく、相続開始時点での「時価(実際の取引価格)」を基準とするのが原則です。

そして多くの場合、時価は路線価や固定資産税評価額よりも高くなる傾向にあります。路線価や固定資産税評価額は時価より低くなることが多く、一般的には路線価が時価の目安として概ね8割、固定資産税評価額は地域等により変動しますがおおむね実勢の7割程度とされる例が多いです。ただし具体的な比率は地域・時期・資産ごとに差があるため、個別の査定で確認する必要があります。

相手方が相続税申告時の評価額を前提に遺留分を計算してきた場合、それを「時価」で評価し直すことで、遺産の総額が上がり、結果として請求できる遺留分も増額される可能性が高いのです。

また、相手方が不動産業者の査定書を証拠として提出して時価である旨主張してきた場合も、不当に評価額が低く抑えられている場合もあります。不動産の適切な評価額を踏まえているかも確認する必要があります。

これらは、請求する側にとって非常に大きなポイントです。

不動産の時価を調べる具体的な方法

では、具体的にどうやって不動産の時価を調べればよいのでしょうか。いくつかの方法が考えられます。

- 不動産業者の査定を取得する

最も手軽な方法です。対象不動産の近隣にある複数の不動産業者に簡易査定を依頼します。無料で対応してくれることが多く、おおよその時価の相場観を掴むことができます。交渉の初期段階では、これらの査定書が有効な資料となります。 - 類似の取引事例を調べる

国土交通省が運営する「不動産情報ライブラリ」などを利用して、近隣の類似物件が実際にいくらで取引されたかを調べることができます。客観的なデータとして、交渉材料の一つになります。

どの方法を選択すべきかは、事案の複雑さや相手方との交渉状況によって異なります。まずは複数の不動産業者から査定を取り、相手方の提示額との乖離を確認することから始めるのが現実的でしょう。

【テクニック3】被相続人の預貯金の「使い込み」を調査し取り戻す

「生前、親の預金通帳は兄が管理していたが、亡くなった後に残高を見たらほとんど残っていなかった…」。このようなケースでは、他の相続人による預貯金の「使い込み(不当な引き出し)」が疑われます。

これは相続人間の感情的な対立を招きやすい非常にデリケートな問題ですが、もし使い込みが事実であれば、その金額は本来遺産に含まれるべきものであり、遺留分の算定基礎に加えるよう主張することができます。

預貯金の使い込みを疑うべきサインとは?

使い込みの可能性を検討すべき典型的な状況には、以下のようなものがあります。

- 被相続人が高齢で、判断能力が低下していた時期に、多額の出金が繰り返されている。

- 入院や施設への入所後など、被相続人自身がお金を使うはずのない時期に、頻繁な引き出しがある。

- 引き出された金額が、当時の医療費や介護費用、生活費として説明するには不自然に高額である。

- 特定の相続人が通帳やキャッシュカードを管理しており、他の相続人にその内容を開示しようとしない。

- 被相続人の死亡直前に、まとまった金額が引き出されている。

金融機関での取引履歴の取り寄せ方と分析のポイント

使い込みの疑いがある場合、まず行うべきは証拠の確保です。具体的には、被相続人名義の預貯金口座の取引履歴(入出金明細)を金融機関から取り寄せることから始めます。

相続人であれば、戸籍謄本(被相続人の死亡の事実と、自身が相続人であることを証明するもの)、身分証明書、実印、印鑑証明書などを持参すれば、金融機関の窓口で手続きができます。

取り寄せた取引履歴を分析する際は、以下の点に注目します。

- 出金の時期:被相続人の判断能力が低下したとされる時期以降の出金に絞って確認します。

- 出金の金額と頻度:生活費とは考えにくい高額な出金や、ATMの引き出し限度額での連続した出金がないかを確認します。

- 出金の方法:窓口での引き出しか、ATMでの引き出しか。窓口の場合、伝票の筆跡が誰のものかという点が問題になることがあります。

取引履歴の保存期間は金融機関や取引の種類によって異なります(短期のものから10年程度のものまである)。具体的な期間や取得可否は各金融機関により差があるため、早めに照会・手続きを行うことが重要です。

遺留分侵害額請求で損をしないための注意点と弁護士への相談

これまで解説してきたテクニックを駆使して適正な遺留分を請求する上で、絶対に忘れてはならない注意点があります。それは「時効」の存在です。

絶対に知っておくべき「1年」の時効

遺留分侵害額請求権は、①相続の開始及び遺留分を侵害する遺贈・贈与を「知ったとき」から1年で消滅時効にかかり、②相続開始から10年で除斥期間により行使できなくなります。

- 相続が開始したこと(被相続人が亡くなったこと)

- 自分の遺留分を侵害する贈与や遺贈があったこと

「知った時」がいつかという点は解釈が分かれることもありますが、例えば「遺言書の内容を知らされた時」などが典型例です。この1年という期間は非常に短く、財産調査や交渉をしている間にあっという間に過ぎてしまう可能性があります。

時効の完成を防ぐためには、まずは「配達証明付き内容証明郵便」を送付し、「私は遺留分侵害額を請求します」という意思表示を相手方に対して明確に行うことが極めて重要です。これにより、短期の時効の成立を防ぐことができます。

弁護士に依頼するメリットとタイミング

遺留分侵害額請求は、ご自身で行うことも不可能ではありません。しかし、ここまでお読みいただいたように、その請求額を適正なものにするためには、専門的な知識と多くの時間、そして労力が必要です。

弁護士にご依頼いただくことで、以下のようなメリットが得られます。

- 正確な財産調査:預貯金の取引履歴の取得や不動産の評価はもちろん、弁護士会照会といった専門的な手段を用いて、ご自身では調査が難しい財産についても明らかにできる場合があります。

- 法的に的確な遺留分額の計算:特別受益や寄与分、財産の評価など、複雑な要素をすべて考慮した上で、法的に正当な請求額を算出します。

- 相手方との冷静かつ有利な交渉:感情的な対立に陥りがちな親族間の交渉を、法律の専門家として冷静に進め、依頼者の代理人として有利な解決を目指します。

- 調停・訴訟への適切な対応:交渉で話がまとまらない場合、家庭裁判所での調停や訴訟手続きに移行しますが、その際もすべての手続きを代理し、依頼者の権利を守るために尽力します。

ご相談いただく最適なタイミングは、「遺言書の内容や遺産の分け方に少しでも疑問や不満を感じた時点」です。時効の問題もありますし、時間が経つほど証拠も集めにくくなります。早めにご相談いただくことで、より多くの選択肢の中から最善の解決策を見つけ出すことが可能になります。

もしお困りでしたら、当事務所の遺留分に関する初回無料相談はこちらをご利用ください。

まとめ|適正な遺留分を獲得するために、まずはご相談ください

遺留分は、法律で認められた相続人の正当な権利です。しかし、その権利を現実の「適正な金額」として手にするためには、受け身の姿勢では不十分な場合が少なくありません。

今回解説したように、

- 隠れた「特別受益」はないか

- 不動産や株式などの「財産評価」は適正か

- 預貯金の「使い込み」はなかったか

といった専門的な視点から遺産全体を見直し、積極的に主張していくことが、ご自身の権利を守る上で不可欠です。

これらの調査や交渉をご自身だけで行うことには、精神的にも時間的にも大きな負担が伴います。また、親族間の問題であるからこそ、感情的な対立が深まり、話し合いがこじれてしまうケースも多々あります。

吉口総合法律事務所では、ご相談者様のお話を丁寧に伺い、何が最も不安で、どのような解決を望んでいらっしゃるのかを深く理解することから始めます。そして、ご相談から事件の終了まで、一人の弁護士が一貫して担当し、あなたの伴走者として問題解決にあたります。

「相談してよかった」と思っていただけるよう、全力でサポートいたします。一人で悩まず、まずはその胸の内をお聞かせください。お問い合わせはこちらからお気軽にどうぞ。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

【解決事例】遺留分侵害額請求が長期化|請求された側から対応する方法

【解決事例】相手が動かない遺留分請求…こちらから訴訟を起こし長期紛争を解決

※以下の事例はご相談内容を元に当事者の属性等を修正したものになります。

遺留分侵害額請求を受けたものの、相手方からの連絡が途絶え、話が全く進まない――。このような状況は、請求された側にとって大きな精神的負担となります。「いつまでこの状態が続くのか」「このまま放置して大丈夫なのだろうか」という不安ばかりが募り、日常生活にも影響を及ぼしかねません。

当事務所では、まさにこのような膠着状態に陥ったご相談者様と共に、請求された側から主体的に訴訟を提起することで、長期化していた紛争を解決に導いた経験がございます。

本記事では、この事例をご紹介するとともに、遺留分請求を放置するリスクや、請求された側から取り得る対抗策について、弁護士が詳しく解説します。

ご相談の背景:遺留分請求はされたが、話が進まず時間だけが過ぎていく

ご相談者様(長女)は、お父様を亡くされ、相続を迎えました。お父様は生前、「全財産を長女に相続させる」という内容の遺言書を作成されていました。これに対し、他の妹4名から、内容証明郵便で遺留分侵害額請求が届きました。

ご相談者様としては、法律で定められた権利である以上、遺留分を支払う意思はありました。しかし、請求をしてきたご兄弟側から、具体的な遺留分額の提示や協議の申し入れが一切なく、時間だけが過ぎていきました。

遺産には複数の収益不動産や不動産管理会社の株式などが含まれており、財産評価も複雑です。関係者が多いことも相まってか、相手方もどう進めてよいか分からなくなっているのかもしれません。しかし、このままではいつまでも問題が解決せず、不動産の経営や今後の生活設計にも支障が出てしまいます。

このような膠着状態を打開したいとの思いで、当事務所にご相談に来られました。

解決への道筋:請求された側から「支払うべき金額」を確定させる訴訟を提起

通常、遺留分に関する訴訟は、請求する側が金銭の支払いを求めて提起するものです。しかし、本件のように請求する側が動かず紛争が長期化している場合には、請求された側から「支払うべき債務の不存在」あるいは「存在するとしても、その金額は〇〇円に限られる」ことを確認する訴訟(債務不存在確認訴訟など)を提起することが可能です。

当事務所では、ご相談者様が主体的に紛争を解決したいという強いご意向を踏まえ、この方法を選択しました。ご相談者様を原告として訴訟を提起し、こちらが相当と考える遺留分額を算定して裁判所に主張しました。これにより、相手方(被告)は裁判の場で具体的な反論をせざるを得なくなり、紛争の解決に向けて手続を進めることができました。

裁判では、やはり収益不動産や非上場である資産管理会社の株式、会社への役員貸付金などの評価額が主な争点となりました。また、法的な論点とは別に、算出された遺留分額をどのように支払うか(支払原資)も重要な課題でした。

最終的に、専門的な知見に基づき当方の主張を展開した結果、相手方の当初の請求見込み額を大幅に減額した内容で、裁判上の和解を成立させることができました。

また、遺留分の支払原資についても、不動産を原資とした資金調達が可能になり、これにより、長期間にわたる紛争に終止符を打ち、ご相談者様は安堵の表情を取り戻されました。

弁護士コメント:放置は危険!主体的な解決が重要です

遺留分を請求された側から、支払うべき金額を確定させるための法的手続きがあることは、あまり知られていません。今回の事例のように、この手続きを知らないために、ただ相手の出方を待つしかなく、貴重な時間が失われてしまうケースは少なくありません。

相手からの連絡が途絶えた場合、「このまま時効になるのでは?」と期待される方もいらっしゃるかもしれません。しかし、一度でも遺留分侵害額請求の意思表示(内容証明郵便など)がなされている場合、そこから5年間は金銭債権として時効にかかりません。つまり、5年が経過するまでの間は、いつ訴訟を起こされてもおかしくない不安定な状態が続くのです。

紛争を根本的に解決するためには、受け身の姿勢ではなく、今回の事例のように自ら訴訟を提起することも含め、主体的に解決を図ることが極めて重要です。

遺留分請求を放置するとどうなる?消滅時効の仕組みとリスク

「相手が請求してきたのに、その後何も言ってこない」という状況で、放置し続けることには大きなリスクが伴います。その理由を理解するために、遺留分の消滅時効の仕組みを知っておくことが重要です。

注意!遺留分の時効は「2段階」で進行する

遺留分侵害額請求権の時効は、実は2段階の構造になっています。

- 意思表示までの時効(1年または10年)

遺留分権利者が、相続の開始と遺留分を侵害する贈与・遺贈があったことを知った時から1年間、請求の意思表示をしないと時効によって権利が消滅します。また、これらの事実を知らなかったとしても、相続開始の時から10年が経過したときも同様です。(民法1048条) - 金銭債権の時効(5年)

上記の期間内に遺留分侵害額請求の意思表示(通常は内容証明郵便などで行われます)がなされると、遺留分は具体的な「金銭支払請求権」に変わります。この金銭債権は、一般的な債権と同様に、権利を行使できることを知った時から5年間行使しないと時効によって消滅します。(民法166条1項1号)

「請求後に放置」された場合の危険性

ご相談者のケースも含め、すでに相手方から内容証明郵便などで請求を受けている場合は、上記の「1年の時効」はクリアされており、相手方は遺産を取得した相続人に対して「5年間」有効な金銭債権を持っている状態だということです。

この状態で放置し続けると、以下のようなリスクが考えられます。

- 突然の訴訟提起:相手方の都合の良いタイミングで、ある日突然、裁判所から訴状が届く可能性があります。

- 遅延損害金の発生:具体的な請求額を伴って遺留分侵害額請求の意思表示が到達した場合、到達した日の翌日から、支払いが完了する日まで、法定利率(現在は年3%)による遅延損害金が発生し続けます。放置期間が長引くほど、支払うべき金額は膨らんでいきます。

- 精神的負担の継続:いつ請求が再開されるか分からないという不安定な状態が続き、精神的な平穏が害されます。

このように、「請求後の放置」は決して得策ではありません。むしろ、時間が経つほどご自身の立場が不利になる可能性もあります。

請求された側からの反論!遺留分額の主な争点とは

相手方から請求された金額を、そのまま受け入れる必要はありません。特に遺産の評価額については、大きな争点となることが多く、請求された側から適正な評価額を主張することで、支払額を減額できる可能性があります。

遺留分侵害額請求をされた側の反論については、遺留分侵害額請求をされた場合どのように対応をすればよいかのページでも解説している通り、複数の反論があり得ます。

争点①:不動産の評価額はいつの時点で、どう決めるか

遺産に不動産が含まれる場合、遺産全体の評価額に対する割合が大きいことから、その評価額が遺留分の算定額に最も大きな影響を与えることが多いです。不動産の評価には、以下の点を理解しておくことが重要です。

- 評価の基準時:遺留分を算定する際の不動産の評価は、「相続開始時(被相続人が亡くなった時点)」の価額が基準となります。

- 評価の方法:不動産の評価額には、固定資産税評価額、路線価、公示価格など様々な指標がありますが、遺留分の算定においては、これらはあくまで参考に過ぎません。原則として、「実勢価格(時価)」、つまり実際に市場で売買されるであろう客観的な価額で評価されます。

多くの場合、請求する側は自分たちに有利な高い評価額を主張してきます。しかし、請求された側としては、不動産業者による査定や不動産鑑定士などの専門家に依頼して客観的な鑑定評価を取得し、適正な時価を主張することが重要です。どの評価方法を用いるかで、遺留分額は数百万円、数千万円単位で変わることも珍しくありません。

争点②:非上場株式の評価額はどう算定するか

冒頭の事例にもあったように、被相続人が同族会社を経営していた場合など、遺産に非上場株式が含まれることがあります。非上場株式は、上場株式のように客観的な市場価格がないため、その評価は非常に複雑で専門的です。

会社の純資産、収益性、配当実績、類似業種の他社の株価などを総合的に考慮して評価額を算定しますが、どの評価方法を重視するかによって、株価は大きく変動します。そのため、相手方が提示してきた評価額の根拠を精査し、必要であれば公認会計士や税理士といった専門家と連携して、こちらからも適切な評価額を算定・主張していくことが不可欠です。安易に相手の主張を鵜呑みにする必要はありません。

その他に確認すべきポイント(特別受益など)

財産評価以外にも、遺留分額を減額できる可能性のある要素として「特別受益」があります。

特別受益とは、遺留分を請求してきた相続人が、被相続人から生前に受けた特別な利益(贈与)のことです。例えば、以下のようなものが該当する可能性があります。

- マイホーム購入資金の援助

- 事業の開業資金の援助

- 多額の金銭の贈与

もし、請求者側にこのような特別受益があれば、それは遺産の前渡しとみなされ、遺留分額から控除できる可能性があります。過去の経緯を丁寧に振り返り、反論の材料がないか検討することが重要です。

長期化する遺留分トラブルは弁護士にご相談ください

遺留分侵害額請求をされたものの、相手が動いてくれずにお困りの方へ。これまで解説してきたように、この問題を放置し続けることには多くのリスクが伴います。不動産や非上場株式の評価、特別受益の主張など、遺留分を巡る争いは法的に極めて専門的であり、ご自身だけで対応するには限界があります。

相手の動きが止まっている今こそ、こちらから主体的に動き、問題を解決に導く必要がございます。当事務所では、ご相談者様のお話を丁寧に伺い、膠着した状況を打開するための最善の策をご提案いたします。

当事務所は相続・不動産分野に注力しており、財産評価が絡む事案にも対応しています。ご相談から事件終了まで、一人の弁護士が一貫して担当し、進捗を丁寧にご報告することで、ご依頼者様の不安を少しでも和らげられるよう努めています。

「このままでは埒が明かない」「専門家の意見を聞きたい」とお考えでしたら、ぜひ一度、当事務所の初回無料相談をご利用ください。あなたが一歩前に進むためのお手伝いをさせていただきます。お気軽にお問い合わせください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

遺産分割協議前の遺産の処分・代償金の未払い

遺産分割協議前の処分や代償金の未払いに対する解決方法

「相続手続きに必要な書類だと言われて実印を渡したら、いつの間にか父の預貯金が全額引き出されていた」

「遺産分割協議で家を私がもらう代わりに、弟に代償金を支払うと約束したのに、一向に振り込まれない」

このような場合において、どのような手続を利用して権利を実現すればよいでしょうか。

相続に関する問題であるため、家庭裁判所を利用して遺産分割を行えば良いと考えがちですが、地方裁判所による民事訴訟による解決が望ましいケースもあります。

この記事では、相続にまつわる金銭トラブル、特に「遺産分割協議前の遺産の処分」と「遺産分割協議後の代償金未払い」という2つのケースに焦点を当て、なぜ家庭裁判所での話し合い(調停)ではなく、民事訴訟が有効な解決策となり得るのかを、当事務所が実際に解決した事例を交えながら、解説していきます。

【解決事例】遺産分割前の遺産の処分を民事訴訟で解決したケース

ここでは、当事務所が担当したご相談事例の概要をご紹介します。

ご自身の状況と重ね合わせながら、民事訴訟がどのように進み、どのような結果をもたらすのか、具体的なイメージを掴んでみてください。

※これは当事務所が実際に取り扱った事例を匿名化したものであり、同様の結果を保証するものではありません。

問題となった事例の概略は次のようなものでした。

項目 内容 相続関係 被相続人(父)の相続人は子二人の姉弟であり、弟がご相談者 経緯

・姉から遺産分割に必要であるからと言われ、遺産である父名義の預貯金の解約書類に印を押すよう求められ、解約金は姉の口座に入金された。

・その後、姉からは連絡が途絶えたため、解約金を回収するために弁護士のもとを訪問した。

・弁護士から姉宛に連絡書面を発送するも、姉からは何らの回答がなされなかった。

問題の所在 姉に対してどのような権利に基づきどのような裁判手続を経ればよいか。 弁護士がとった解決策 姉を被告として、預貯金の解約金の半額を請求する民事訴訟を提起。 弁護士が訴訟を提起したところ、相手方(お姉様)の弁護士は、「この問題は家庭裁判所の遺産分割で解決すべきだ」と主張しました。

しかし、遺産分割の対象となる遺産は、遺産分割時において現存する遺産でなければなりません。

(出典:京都家庭裁判所 遺産分割手続案内 「3 遺産の存在とその内容」)

したがって、すでに相手方によって預貯金が全額解約されている以上、もはや「遺産」そのものは存在せず、弟が持つ権利は姉に対する金銭債権に変わっていると考えられます。

この戦略が功を奏し、最終的には裁判所からの和解勧告を経て、ご依頼者の請求の大半が認められる形で解決に至りました。

この事例は、相続トラブルであっても、その性質によっては遺産分割調停よりも民事訴訟の方がより直接的かつ迅速な解決に繋がる可能性があることを示しています。

なぜ遺産分割調停ではなく「民事訴訟」が有効なのか?

「相続の争いは、まず家庭裁判所で話し合う(遺産分割調停)のが普通じゃないの?」

多くの方がそう思われるかもしれません。しかし、今回取り上げている「遺産分割前の遺産の処分」や「代償金未払」といった金銭トラブルは、通常の遺産分割とは少し性質が異なります。ここでは、なぜ民事訴訟が有効な手段となるのか、2つのケースに分けて詳しく見ていきましょう。

ケース1:遺産分割協議「前」の遺産の処分

遺産分割の話し合いが始まる前に、特定の相続人が被相続人(亡くなった方)の預貯金などを解約し、自分のものにしてしまうケースです。

前述の通り、遺産分割調停は、あくまで「残っている遺産を、誰が、どのように分けるか」を話し合う手続きです。そのため、すでになくなってしまったお金を取り返す場としては、必ずしも最適とは言えません。

遺産分割調停の場において、相手方が遺産を解約した旨の事実を主張することは可能ですが、相手方が自ら解約をした事実を認めない場合には、証拠によって処分者の認定が必要となり、結局は別途訴訟を起こさなければならないことも少なくありません。

一方で、地方裁判所(または簡易裁判所)に起こす民事訴訟は、「処分された遺産の多く取得している部分を他方の相続人に返還すべきか」を直接的に請求する手続きです。

目的が明確であるため、相手方が争う姿勢を見せても、証拠に基づいて裁判所が判断を下してくれます。迅速かつ根本的な解決を目指すのであれば、民事訴訟が非常に有効な手段となるのです。

ケース2:遺産分割協議「後」の代償金未払い

今回ご紹介した事例とは異なりますが、遺産分割協議が無事にまとまり、「誰がどの財産を取得し、その代わりに誰にいくら支払う」といった内容を記した遺産分割協議書も作成した、それにもかかわらず、約束された代償金が支払われない、というケースです。

この状況は、もはや相続の問題というよりも、遺産分割協議書という「合意」が守られていない「債務不履行」の問題と捉えるべきです。

遺産分割調停は、遺産分割が未了の場合にこれを行います。一方で代償金の未払いは遺産分割成立後の問題です。このような場合は、遺産分割協議書を証拠として、地方裁判所に「契約通りにお金を支払いなさい」と求める民事訴訟(代償金請求訴訟)を起こすのが、最も直接的で正当な手続きです。

裁判所の管轄はどこ?家庭裁判所と地方裁判所の違い

ここで、少し複雑に感じるかもしれない「裁判所の管轄」(どの裁判所にどのような裁判を申し立てるか)について整理しておきましょう。日本の裁判所にはいくつかの種類があり、それぞれ役割が異なります。

| 裁判所 | 主な役割 | 今回のケースでの関連手続き |

|---|---|---|

| 家庭裁判所 | 家庭内の紛争(離婚、親子関係など)や相続に関する手続き(遺言の検認、遺産分割など)を扱う。 | 遺産分割調停・審判 |

| 地方裁判所 | 個人間・企業間の金銭トラブルなど、一般的な民事事件を扱う。証拠に基づき、法的な権利関係を確定させる。 | 代償金等の金銭請求訴訟 |

簡単に言えば、「遺産の分け方」で揉めている場合は家庭裁判所、「特定の金銭の支払い」を求める場合は地方裁判所が管轄となります。

今回のような「遺産分割協議前の遺産の処分」や「代償金未払」は、まさしく「特定の金銭の支払い」を求めるケースですので、地方裁判所で民事訴訟を起こすのが適切なのです。

民事訴訟で権利を取り戻すための3つのステップ

では、実際に民事訴訟を通じてご自身の権利を取り戻すためには、どのような手順を踏めばよいのでしょうか。ここでは、そのプロセスを3つのステップに分けてご説明します。法的な手続きに不安を感じるかもしれませんが、一つひとつ着実に進めていくことが解決への道を開きます。

ステップ1:証拠を集める

民事訴訟において、最も重要と言っても過言ではないのが「証拠」です。裁判所は、当事者の言い分だけでなく、客観的な証拠に基づいて事実を認定し、判断を下します。どのような証拠が必要になるかは、ケースによって異なります。

- 遺産の処分の場合:

- 被相続人の預金口座の取引履歴や解約書類の写し(金融機関で取得できます)

- 相手方が解約や払い戻しを行ったことを裏付ける資料

- 代償金未払いの場合:

- 遺産分割協議書

何が有効な証拠となり得るのか、どのように集めればよいのか、判断に迷うことも多いでしょう。この段階から弁護士にご相談いただくことで、的確なアドバイスを受け、有利な証拠を効率的に収集することが可能になります。

ステップ2:相手方に対して請求を行う

いきなり訴訟を起こすのではなく、その前段階として書面を送り考えを確認することが有効な場合があります。

既に連絡を行ったにもかかわらず連絡を無視されている場合は、弁護士名義で書面を送付することで、相手方に対して法的対応の準備があることを明確に伝え、交渉による解決につながる場合があります。

なお、相手方が無視をすることが確実であれば、ステップ3に直ちに移行することもあります。

ステップ3:訴訟を提起する

連絡書面を送っても相手が支払いに応じない場合、いよいよ最終手段である訴訟提起へと進みます。

訴訟を提起するには、「訴状」という書面を作成し、必要な証拠と共に管轄の裁判所(地方裁判所または簡易裁判所)に提出する必要があります。訴状には、請求の趣旨(何を求めるか)や請求の原因(なぜそれを求めるか)などを法的に整理して記載しなければならず、専門的な知識が不可欠です。

訴訟が始まると、通常は1ヶ月に1回程度のペースで「口頭弁論期日」が開かれ、お互いの主張や証拠を出し合います。最終的には、裁判所が「判決」という形で法的な判断を下すか、あるいは裁判の途中で「和解」によって解決することもあります。

この一連の手続きは非常に複雑で、一般の方がご自身だけで進めるのは負担が生じます。あなたの正当な権利を確実に実現するためにも、訴訟手続きは弁護士に任せることを強くお勧めします。

一人で悩まず、まずは弁護士にご相談ください

遺産分割前の財産処分や代償金の未払いといった問題は、単なる金銭トラブルにとどまらず、ご家族間の信頼関係を根底から揺るがす、非常につらく、大変な問題です。

しかし、私たち吉口総合法律事務所は、このような困難な状況に置かれた方々の権利を取り戻すお手伝いをしたいと願っています。

どの証拠を集めるべきか、どのような主張をすれば裁判所に認めてもらえるのか、そして、相手方とどのように交渉を進めていくべきか。私たちは、これまでの豊富な経験と専門知識を駆使し、あなたにとって最善の解決策を導き出します。

東京都中野区所在の吉口総合法律事務所では相続に関する30分無料相談を実施しております。

遺産分割前の遺産の処分や代償金の未払でお悩みの方はお気軽にご相談ください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

相手方相続人による遺留分侵害額請求の消滅時効の反論を排斥させた事例

遺言書の作成増加に伴い、遺留分侵害額請求のご相談が増加しています。

特に、「請求が遅れたため、消滅時効が成立している」と相手方から主張され、ご不安になるケースは少なくありません。

遺留分侵害額請求の消滅時効は、相続開始及び遺留分侵害を知った時から1年という短期間です。この短い時効を主張された場合、どのように対応すべきでしょうか。

本コラムでは、遺言書が届いたにもかかわらず「知らなかった」という具体的な事情をもって相手方の時効の主張を排斥した解決事例を、弁護士が詳しく解説します。

※ 本コラムの事案は、特定の状況を分かりやすく説明するため、事実にデフォルメを施しています。個別の事案により結論は異なりますので、具体的なご相談は弁護士までお願いいたします。

● 関連する内部リンク(当事務所のウェブサイトより)

- 遺留分侵害額請求全般について詳しく知りたい方はこちら:遺留分侵害額請求とは?弁護士に依頼するメリット

-

遺留分侵害額請求に対する反論について詳しく知りたい方はこちら:遺留分侵害額請求をされた際の有効な反論と対策

事例の概要と問題の所在

問題となった事例の概略は次のようなものでした。

| 項目 | 内容 |

| 相続関係 | 被相続人(父)の相続人は子二人の姉妹 |

| 遺言の内容 | 「全財産を姉に取得させる」という内容の遺言書を作成 |

| 経緯 |

・遺言書では遺言執行者が指定されており、遺言執行者が妹の自宅に遺言書と財産目録を郵送した。 ・その後、妹が遺留分侵害額請求の内容証明郵便を姉に発送(妹が父の死亡を知ったのが父の死亡から約2年後であったため、死亡を知ってから直ちに発送。) |

| 問題の所在 | 相手方(姉)が、遺留分侵害額請求の消滅時効(1年)が成立しているとして支払いを拒否 |

遺留分侵害額請求の根拠となる民法第1048条は以下の通り、請求期間を厳しく定めています。

民法第1048条(遺留分侵害額請求権の期間の制限)

(遺留分侵害額請求権の期間の制限)

第百四十八条 遺留分侵害額の請求権は、遺留分権利者が、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から一年間行使しないときは、時効によって消滅する。相続開始の時から十年を経過したときも、同様とする。

(出典:e-Gov法令検索 民法)

本件の最大の争点は、遺留分権利者である依頼者様が、「相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時」がいつか、という点でした。

相手方の主張

相手方である姉は、この条文と遺言執行者から妹の自宅に遺言書の写しが郵送されている事実を根拠に、以下の主張を展開しました。

-

時効期間の徒過:請求が死亡から2年後であり、遺言書送付から1年を経過しているため、消滅時効は成立している。

-

了知の可能性:遺言書が自宅に郵送された時点で、依頼者は遺言の内容(遺留分侵害の事実)を「了知する可能性」があった。民法第1048条の「知った時」は、現実的な認識は不要で、了知可能性があれば足りる。

解決のための手段

当事務所は、相手方の消滅時効の主張を排斥するため、依頼者である妹様が、遺言書が送付されたときに遺言書の内容を「知った」わけではないという具体的事情を主張・立証する戦略をとりました。

1. 弁護士による具体的な反論

民法1048条の「知った時」は、単に書類が届いたという形式的な事実ではなく、遺留分権利者本人が現実的・具体的に事実を認識した時点でなければならないと主張しました。

そして、本件では具体的に事実を認識したどころか、一般的抽象的にも事実を認識していないと反論しました。

2. 証拠の収集・提出

反論を裏付けるため、以下の客観的な証拠を収集し、裁判所に提出しました。

-

施設の入所記録:遺言執行者からの遺言書送付当時、依頼者様が自宅におらず、継続的に施設に入所していた事実を立証。

-

面会状況の記録:ご家族が、依頼者の体調不良や面会制限を考慮し、父の死亡の事実や遺言書が送付された事実を依頼者様に伝えていなかった事実を立証。

3. 裁判所の判断と結果

これらの立証活動の結果、裁判所は、依頼者様が「相続の開始と遺留分侵害の事実を現実的・具体的に認識したとは認められない」と判断し、相手方の消滅時効の主張を排斥しました。また、相手方の抽象的な「了知する可能性があれば足りる」という主張も退けられました。

最終的に、依頼者様の遺留分侵害額請求が認められ、無事に金銭を取得することができました。

遺留分トラブルや消滅時効の紛争を未然に防ぐためには

本件の紛争は、遺言書が特定の相続人に全てを相続させる内容であったことと、遺留分侵害額請求の時効期間の短さから生じました。

-

遺言作成時の遺留分への配慮:遺言書を作成する立場である場合には、遺言書を作成する際に遺留分を侵害しない内容とするなど、紛争予防の措置を講じることが重要です。

-

相続発生後の迅速な行動:相続が発生した場合、遺言の有無や内容を確認したら、時効期間のカウントダウンが始まります。権利を失わないよう、速やかに弁護士に相談し、請求の意思決定と準備を迅速に行うことが不可欠です。

-

家族間の重要な情報共有:ご本人への配慮から情報の伝達を控えるケースもありますが、法的な権利に関わる重要な情報(死亡、遺言書など)については、体調を考慮しつつも、情報を伝える時期や方法を専門家と相談することが重要です。

弁護士からのコメント

遺留分侵害額請求における消滅時効は、依頼者様の権利が消滅するか否かの死活問題となるため、裁判でも徹底的に争われる論点です。

本事例が示す通り、単に書類が届いたという形式的な事実だけでは時効は完成しません。

一方で通常は、遺言書等の遺留分を侵害していることを裏付ける書類が届いたのであればその時点で相続の開始と遺言により遺留分が侵害されていることを知ったのではないかと考えられてしまうこともあります。したがって、遺留分を請求する側でもそうではないことを具体的に主張・立証する必要があります。

依頼者様ご本人の「知ることができなかった」という具体的な事情と客観的な証拠を積み重ねることによって、ようやく時効の主張を排斥することが可能となります。

「遺言書の存在を知るのが遅れた」「もう時効かもしれない」と不安を感じている方も、諦める前に一度、相続に強い弁護士にご相談ください。個別の事情を法的 に検討し、権利実現に向けて迅速に対応いたします。

東京都中野区所在の吉口総合法律事務所では、遺留分侵害額請求を行う側・請求された側のいずれの立場のご相談も承っております。遺留分トラブルや消滅時効の主張でお困りの方は、東京都中野区を拠点とする弊所までお気軽にご相談ください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

相続した遺産に土地や建物の共有持分が存した場合の注意点と分割方法

相続が発生したときに,遺産の中に土地や建物等の不動産の共有持分が含まれていることがあります。

遺産の中に土地や建物等の不動産の共有持分が含まれている場合,通常の遺産と異なり,他の共有者が存在するため,通常の遺産の遺産分割とは異なった注意点が存在します。

本コラムでは,相続開始後,遺産の中に土地や建物の共有持分が含まれた場合の注意点や分割方法について解説を行います。

遺産に不動産共有持分が含まれる場合は特性を踏まえて分割を行う必要がある

まず,前提として,土地や建物等の不動産の共有持分も遺産であるため,遺産分割が必要になります。

遺産分割の対象は土地全体の所有権ではなく,あくまで共有持分のみが対象となります。

したがって,遺産である共有持分をどのように分割するか(相続人の誰かがそのまま取得するか,売却して分けるか等)を相続人間で協議することになります。

もっとも,土地や建物等の不動産の共有持分の遺産分割の場合,共有持分を取得したとしても共有持分がそれのみでは使い勝手が悪く,また,遺産分割が完了してもその後の手続を要することもあります。

そのため,遺産分割が最終的な解決とならないことも多いため,遺産分割にあたっては,土地や建物等の不動産の共有持分が持つ特性を踏まえて最終的な解決ができるような分割方法を考える必要があります。

不動産の共有持分そのままでは不動産を有効活用することができない

土地や建物等の不動産の共有持分自体は価値のある財産になります。

したがって,そのような価値のある財産を取得するために,他の相続人に代償金を支払って共有持分を取得することが考えられます。

もっとも,代償取得の結果,土地や建物等の不動産の共有持分だけを保有していたとしても,不動産の潜在的な持分だけを保有していることになり全体の利用ができず利用が制約されることもあります。

例えば,土地の共有持分を有していたとしても,その土地上に他の共有者名義の建物が建てられ,被相続人以外の第三者が居住していた時は,土地を実際に利用することもできず土地の持分を有効に利用することは難しくなります。

共有持分のみを売却して代金を分ける方法による遺産分割も望ましくない

そこで,共有持分だけを売却することも考えますが,これも有効な活用方法とはいえません。

なぜならば,共有持分それ自体の売却自体は可能ですが,共有持分のみでは購入者も土地や建物等の不動産を利用をすることが難しくなるため,買取業者は相場よりも相当程度安い状態でしか買わないからです。

共有持分を共有持分のまま分割する方法による遺産分割も望ましくない

それならばと,土地や建物等の不動産の共有持分を更に法定相続割合で共有分割をすることも考えられますが,このような共有分割を行った場合,持分が細分化され更に関係当事者が増え困ることになります。

また,土地や建物等の不動産の共有持分を共有のまま分割することは結局何の解決にもならないため,解決の後回しということになります。

このように,遺産に共有持分が含まれる遺産分割の場合は,分割後に共有持分をどのように扱うかを踏まえて遺産分割を行う必要があります。

遺産に不動産共有持分が含まれるときは遺産分割後も見据える必要がある。

前述のとおり,土地や建物等の不動産の共有持分のままではこれを遺産分割によって取得しても,その後の利用や売却にも制約があることになります。

それでは,共有持分取得をしても全く意味が無いかというとそうではありません。

このようなときには,共有の土地や建物等の不動産を単独に不動産に戻す共有物分割という方法により解決をすることが可能です。

ただ,共有物分割請求を行う場合において,共有物分割がまとまらないときは,地方裁判所に対して共有物分割請求訴訟を提起しなければなりません。

では,遺産に共有持分が含まれているときには,家庭裁判所を利用して遺産分割を完了させた後,あらためて,地方裁判所に共有物分割請求訴訟を提起しなければいけないのでしょうか。

この点については,次のとおり,必ずしも上記手順によらずとも解決することができる場合があります。

遺産である共有不動産が相続人のみと共有の場合は遺産分割と同時解決できる

この場合は,遺産分割と同時に共有物分割を行うことによって解決をすることができます。

例えば,遺産分割により共有持分を取得する相続人が,共有している他の相続人が保有している固有の共有持分も併せて買い取るという方法です。

この方法によれば,遺産分割と共有物分割を併せて行うことによって一度で単独の所有権を取得することができます。

弊所でも遺産の中に共有持分が含まれる場合に,遺産分割調停において共有物分割を併せて行って解決を行った事例がございます。

遺産である共有不動産が相続人以外と共有の場合は事案に応じた解決をする

例えば,他の共有者が相続人の配偶者の場合や,被相続人の関連会社等の場合,または共有持分を購入した第三者の場合があります。

この場合は本来であれば,まずは遺産分割により土地や建物等の不動産の共有持分を整理した後に共有物分割を行うのが原則になります。

もっとも,遺産分割を挟まずにいきなり共有物分割請求ができないかというと必ずしもそうではありません。

平成25年11月29日最高裁判決では,遺産である土地や建物等の不動産の共有持分を,相続人の他,相続人が経営する会社が共有していた事案において,会社から相続人に対する共有物分割請求を認めています。

この事案においては,共有物分割請求の結果,相続人が経営する会社が遺産である共有持分を買い取り,相続人に対して代償金を支払う方法によって解決をしています。

その上で,その代償金を後の遺産分割により分割させる方法をとっております。

このように,相続人以外の第三者が共有持分を有している場合であっても,場合によっては,共有物分割をすることを検討することも考えられます。

終わりに

以上,相続した遺産に土地や建物の共有持分が存した場合の注意点と分割方法について解説を行いました。

土地や建物等の不動産の共有持分が遺産に含まれるときは,遺産分割に加えて共有物の処理も検討する必要があるため,通常の遺産分割よりも考えなければならない事項があります。

東京都中野区所在の吉口総合法律事務所では,相続した遺産に共有持分が含まれる相続問題をはじめ,相続問題や不動産問題を重点分野として扱っており,解決事例等も豊富にございます。

相続した遺産に土地や建物の共有持分が存した場合の相続問題にお悩みの方は,中野区で不動産無料相談対応の吉口総合法律事務所までお問い合わせください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

相続人に失踪者や行方が分からない者がいるときに遺産分割を行う方法

被相続人の相続発生後に相続人間で遺産分割を行う必要があります。

その際に,何らかの理由で相続人の連絡先がわからず連絡が取れないということも珍しくありません。

それでは,相続人に失踪者や行方が分からない者がいるときにどのように遺産分割を行えばよいでしょうか。

本コラムでは,相続人に失踪者や行方が分からない者がいるときに遺産分割を行う方法について解説を行っていきます。

失踪者や行方が分からない者を外して遺産分割はできない

前提として,相続人の中で失踪者や行方が分からない者がいる場合,当該相続人を外して遺産分割を進めることはできないでしょうか。

その答えとしては,残念ながら,そのようなことはできないということになります。

遺産分割は相続人全員でこれを行う必要があるからです。

遺産分割を行うにあたって,相続人が一人でも足りていない場合は,遺産分割は成立していないことになってしまいます。

したがって,相続人の中に失踪者や行方が分からない者がいた場合は,当該相続人を探した上で,相続人全員で遺産分割協議を行う必要があります。

失踪者や行方が分からない相続人を辿っていける場合

それでは,どのようにして相続人全員で遺産分割を行えばよいでしょうか。

まず,失踪者や行方が分からない相続人を辿ることになります。

この相続人をたどる方法ですが,失踪者や行方が分からない相続人の住民票や戸籍の附票を取得して住所地を探すことになります。

住民票や戸籍の附票は一定の親族であったり,利害関係を有する場合は取得が可能です。

遠方の自治体であっても,郵送による取り寄せが可能なので(但し,手数料は現金等ではなく,定額小為替で支払うことになります。),直接訪問をする必要もありません。

したがって,まずは住民票や戸籍の附票を取得すると良いでしょう。

もっとも,住民票や戸籍の附票の読み方がわかりづらく当該相続人の住所等を辿るのが難しい場合があります。

そのような場合は,役所の担当者に読み方等を確認するか,弁護士等の専門家に個別の案件依頼を通じて,これらの資料を取得してもらうのが良いでしょう。

最終的に住民票等により,失踪者や行方が分からない相続人現在の住所が確認できた場合は,当該相続人に対して手紙を送る等して連絡を試みると良いでしょう。

なお,そこに住んでいる可能性が高いが,当該相続人が連絡を拒絶している場合,このままでは遺産分割協議ができません。

そのような場合は,遺産分割調停等の申立てを検討する必要がありますが,その前に弁護士から書面を送ることにより連絡が可能となることもあります。

したがって,このような場合はお気軽に弁護士にご相談ください。

失踪者や行方が分からない相続人を辿っていける場合

前述のとおり住民票や戸籍の附票を取得して,失踪者や行方が分からない相続人住所が判明したが,その住所地には別の人物が居住しているような場合,または住民票上の現住所がわからない場合があります。

このような場合は,失踪者や行方が分からない相続人がどれくらいの期間行方不明になっているかによって,次のとおり対応が変わってきます。

失踪者や行方が分からない相続人が生死不明から相当程度経過している場合

生死不明から相続程度経過している場合は,家庭裁判所に対し失踪宣告の申立てを行うことを検討します。

具体的には,通常は生死が7年間明らかにならない場合は,失踪宣告の要件を充たすことになります。

失踪宣告がなされた場合は,失踪者や行方が分からない相続人は法律上死亡したとみなされることになります。

当該相続人が死亡したとみなされることにより,当該相続人の相続人が相続人の地位を取得することになります。

それによって,当該相続人以外の相続人のみで遺産分割が可能になります。

失踪者や行方が分からない相続人が生死不明から相当程度経過していない場合

生死不明から相続程度経過していない場合は,家庭裁判所に対し失踪宣告の申立てを行うことができません。

この場合は,家庭裁判所に対し不在者財産管理人の選任申立てと呼ばれる手続を申し立てることを検討します。

不在者財産管理人とは,簡単に言えば,行方不明者の財産を暫定的に管理する立場の者をいいます。

この不在者財産管理人が選任されることにより,不在者財産管理人が失踪者や行方が分からない相続人の代わりに遺産分割を行うことになります。

不在者財産管理人が選任された場合の遺産分割の注意点

仮に不在者財産管理人が選任されたとしても,それで容易に遺産分割ができるというわけではありません。

というのも,不在者財産管理人は,あくまで保存行為と呼ばれる不在者の財産の維持に必要な行為しかできません。

そして,遺産分割は,上記保存行為にはあたらないため,不在者財産管理人は原則として遺産分割をなしえないことになります。

もっとも,不在者財産管理人は家庭裁判所の許可を得れば遺産分割協議も可能となります。

その場合であっても,裁判所から許可を得るためには,遺産分割を行う必要性や相当性という要件を充たす必要があることになります。

不在者財産管理人が選任された場合において,他の相続人はこれらの制約があることを踏まえて遺産分割協議を進めていかなければならないことになります。

終わりに

以上,相続人に失踪者や行方が分からない者がいるときに遺産分割を行う方法について解説を行いました。

相続人に失踪者や行方が分からない者がいるときであっても遺産分割協議をあきらめる必要はありません。

もっとも,その場合の手続は通常とは異なるため,そのことを十分に理解する必要があります。

特に,不在者財産管理人が選任された場合における遺産分割については前述のとおり注意が必要です。

東京都中野区所在の吉口総合法律事務所では, 相続人に失踪者や行方が分からない者がいるときの遺産分割をはじめとする相続問題を得意分野としています。

相続問題にお困りの方は吉口総合法律事務所までお気軽にお問い合わせください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。

遺産分割後・遺言執行後に預金の使い込みがわかった場合の返還請求の可否

東京都中野区所在の相続相談対応の吉口総合法律事務所では,相続のご相談のうち,預金の使い込みに関するご相談も広くいただいております。

通常,預金の使い込みは遺産分割前に発覚することが多く,遺産分割と併せてまたは独立して問題となることが多いです。

なぜならば,遺産分割をするに当たり,遺産預金の残高を調べたところ異様に少なかったため,預金の履歴を調べたところ・・・等の経緯から使い込みの事実が明らかになることが多いからです。

もっとも,ご相談者様の中には,遺産分割が成立するまで預金の使い込みがされたことに気付かず,遺産分割協議成立後に使い込みに気付く方もいらっしゃいます。

また,遺言書が存在したのでそれに従って遺産が分けられたが,遺言書に従って分割がなされた後に使い込みがされたことが明らかになることもあります。

本ページでは,遺産分割成立後または遺言執行後に使い込みが発見された場合に他の相続人は使い込みに対する返還請求ができるかについて解説を行います。

遺産分割協議成立後であっても他の相続人が返還請求できるケースは多い

遺産分割成立を理由に返還請求ができない旨の反論は通りづらい

遺産分割協議成立後に使い込みをしたと疑われる者(通常は他の相続人が多いですので,ここでは相続人とします。)に対して返還請求を行った場合,当該相続人からは次のような反論がなされることが想定できます。

すなわち,当該相続人からは,遺産分割協議の成立によって使い込みの問題も併せて解決したため返還請求はできないという反論です。

このような反論は法的には,相続人間において清算条項(当事者間に請求権が存在しないことを確認する条項)が存在する旨の反論になります。

しかしながら,このような反論は簡単には認められません。

まず,遺産分割協議書においてこのような反論を裏付けるほどの明示的な包括的な清算条項が設けられることは必ずしも多くはありません。

次に,一見清算条項(のように見える条項)が存在したとしても,遺産分割は現存する未分割の遺産を分割する手続であるのに対し,使い込みの問題は相続と同時に相続割合で自動的に分割されるものであるため,遺産分割と使い込みは別の手続で扱われる問題です。

したがって,遺産分割が成立したからといって,使い込みも直ちに解決済みとは言えないことになります。

また,仮に遺産分割協議書において清算条項が存在したとしても,使い込みの問題は遺産分割協議書に規定された清算条項の対象外と解することも可能だからです。

特に,遺産分割の際に使い込みの問題が話題になっていなかったのであれば,当事者の合理的意思として,使い込みに関する問題は清算の対象に含まれないと解していたとされやすいといえます。

以上のとおり,遺産分割が完了していたからといって,必ずしも相続人は使い込みに対する返還請求ができないということにはなりません。

遺産分割成立後に使い込みに対する返還請求がしづらくなるケースもある

もっとも,遺産分割が成立している場合に使い込みに対する返還請求が認められづらくなるケースもあるといえます。

例えば,遺産分割協議書の中に,相続人間に一切の債権債務が無いことを確認する等の包括的な清算条項がある場合や,使い込みについて話題になった上で,今後双方請求しないという趣旨で清算条項が設定された場合です。

このような場合も必ず使い込みに対する返還請求ができなくなるわけではありませんが,文言上は返還請求権も清算するようにも読めますので,返還請求ができなくなってしまう可能性もあります。

これらについては,遺産分割協議書の作成経緯等から判断する必要がありますので,不安がある場合は弁護士までお問い合わせください。

遺言執行後に使い込みが発見された場合も返還請求できることが多い

遺言書が作成されていた場合において,遺産が遺言書に従って分けられた後に使い込みが発覚したときがあります。

このときは,遺留分の問題となるか通常の使い込みと同様に考えるか,これらは遺言書の文言にしたがって判断することになります。

遺留分の問題として使い込みに対する請求を行う場合

前者の遺留分の問題となる場合としては,例えば遺言書において,使い込みをしたと疑われる相続人に対し「その他全ての財産を相続させる」旨規定されている場合があげられます。

この場合は,遺言者の使い込みをした相続人に対する返還請求権(不当利得返還請求)も遺産となり,それも使い込みをした相続人が相続したと解されることになります。

そうすると,遺留分の計算の基礎となる遺産額に上記不当利得返還請求権が加わることになり,それによって遺留分侵害額が増えるか,または遺留分侵害額が新たに発生することになります。

通常の使い込みの問題として返還請求を行う場合

他方で,後者の通常の使い込みの問題となるケースとしては,遺言書の中で上記の「その他すべての財産を相続させる」等の文言が無いケースになります。

この場合は,使い込みに対する返還請求権(不当利得返還請求権)は遺言書の中で規定されていないことになるため,遺言書が無い状態と同じになります。

したがって,この場合は,他の相続人は遺留分ではなく不当利得返還請求権等を行使することになることになります。

もっとも,遺言書に上記文言が無かったとしても,例えば,使い込みを行った相続人に使い込みの対象となった預貯金口座を相続させる旨遺言に規定されていた場合は,遺留分の問題となる可能性もあります。

なぜならば,この場合は遺言書の解釈の問題となるところ,遺言者は使い込みを行った者に当該預貯金を取得させようと考えていた以上,当該預貯金からの引き出しに対する不当利得返還請求権も使い込みを行った者に相続させる意思を有していたと解釈することも考えられるからです。

いずれにしても,使い込みがなされた場合でかつ遺言書が存する場合は,遺言書の文言を全体から考察する等してどのような請求をすべきかを検討することになります。

終わりに

以上,預金の使い込みが遺産分割後または遺言執行後にわかった場合の返還請求の可否について解説を行いました。

解説のとおり,遺産分割後または遺言執行後に使い込みが判明した場合であっても他の相続人は返還請求をすることを直ちにあきらめる必要はありません。

もっとも,遺産分割後または遺言執行が終わった後の請求は,使い込みを行ったと疑われる者から反論がなされる可能性があるため,反論を踏まえた対応を検討する必要があります。

東京都中野区所在の吉口総合法律事務所では,預貯金の使い込みの問題を含む相続問題を重点分野として取り扱っております。

預貯金の使い込みの問題を含む相続問題についてお困りの方は東京都中野区所在の吉口総合法律事務所までお気軽にお問い合わせください。

代表弁護士の吉口 直希です。

東京都中野区の「吉口総合法律事務所」は、JR総武線「東中野」駅西口より徒歩30秒のアクセスしやすい法律事務所です。

相続・遺言、離婚・男女問題、借金問題、など、身の回りの法律問題全般に対応しております。地域に根ざしつつ、全国からのご相談も承っておりますので、遠方の方もお気軽にお問い合わせください。

弊所では、相続、離婚等の一部業務について30分無料面談相談を行っております。また、事前のご予約いただければ夜間のご相談にも対応可能です。お一人で悩まず、まずはあなたの状況をお聞かせください。